Assoutenti Lazio è promotrice del progetto Consumatori Today, realizzato nell’ambito del programma generale di intervento della Regione Lazio, c.d. Mise 9 con l’utilizzo del fondi del Ministero dello Sviluppo Economico ai sensi del DM 10/8/2020. Le associazioni partner sono Adusbef Lazio, Codacons Lazio e Mdc Lazio

A cura di Adusbef,

Da anni i fornitori di servizi di pagamento fanno rimarcare come, in Italia, i nuovi strumenti elettronici non siano molto amati dai cittadini e, quindi, risultino poco utilizzati.

A parte la comodità del pagamento in contanti, una delle cause che tiene lontani i cittadini dai nuovi sistemi è quello della profilatura cui è soggetto chi usa sistemi di pagamento elettronici. Ogni movimento passa attraverso la (costosa) contabilità bancaria. Di ogni correntista viene conosciuto e registrato fino all’ultimo acquisto tramite quei sistemi. E’ da notare che molti cittadini preferiscono utilizzare il contante non solo per motivi di privacy, ma anche per evitare le commissioni bancarie associate ad alcuni di questi servizi.

Si ricorda che per chi non vuole essere profilato dal sistema bancario italiano esistono vari modi per realizzare il suo scopo. Il più semplice è quello di diventare correntisti o titolari di carte di credito prepagate offerti da Banche non radicate in Italia, quindi con Iban estero. In questo caso, se si ritiene di poter stare più tranquilli, la profilatura verrà effettuata dalla banca estera.

Vediamo i dati di questo fenomeno tipicamente italiano.

Dall’Appendice alla Relazione sul 2022 del Governatore di Banca d’Italia è possibile ricavare un quadro generale e comparato (per l’anno 2021) tra i paesi UE in merito alle operazioni di pagamento diverse dal contante.

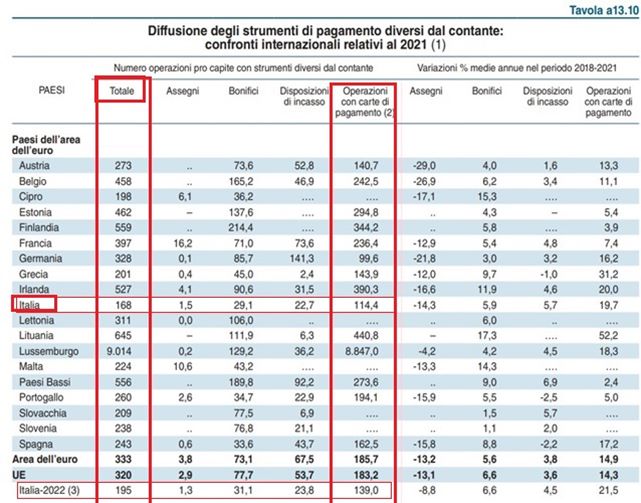

Quella che segue è la tabella di Bankitalia che rileva, nella UE, la diffusione degli strumenti di pagamento nella UE:

Nel 2021, l’Italia risulta ultima per numero di operazioni pro capite con strumenti diversi dal contante. Siamo a 168 operazioni pro capite (una operazione ogni due giorni). Penultima Cipro con 198. Terzultima la Grecia con 201 operazioni procapite. Anche per il 2022, la rilevazione di Banca d’Italia ci vede all’ultimo posto pur aumentando da 168 operazioni annue a 195 (ultima riga della tabella).

Chi utilizza maggiormente strumenti diversi dal contante sono: la Lituania con 645, quasi due operazioni giornaliere pro capite; seconda la Finlandia con 559; terza l’Olanda con 556.

Fuori norma e da non considerare la situazione del Lussemburgo che accentra le operazioni delle molte aziende internazionali con sede sociale nel Lussemburgo. Dà comunque l’idea della dimensione del fenomeno.

BONIFICI

Per quanto riguarda l’uso del bonifico come strumento di pagamento, primeggia la Finlandia con 214 bonifici procapite l’anno, seguita dal Belgio con 165,2 bonifici, seguito dall’Estonia con 137,6. L’uso del bonifico vede l’Italia, ancora una volta, ultima con 29,1 operazioni procapite annue, penultimi sono i Portoghesi con 34,7 e terzultimi i Maltesi con 43,2.

ASSEGNI

Lo strumento dell’assegno bancario è sempre meno utilizzato e, praticamente, sta per andare in pensione in quasi tutti i paesi UE.

Gli assegni vengono ancora usati in Francia con 16,2 assegni emessi procapite l’anno(poco più di uno al mese), seguita da Malta con 10,6 assegni emessi e da Cipro con 6,1 assegni. In Italia, dove l’assegno non è mai stato uno strumento di pagamento molto apprezzato soprattutto da chi lo riceve, si emettono 1,5 assegni procapite l’anno (un assegno ogni otto mesi).

CARTE DI PAGAMENTO

Per quanto riguarda l’uso delle carte di debito, di credito e prepagate, la tabella di banca d’Italia evidenzia come i tedeschi siano gli ultimi nell’uso delle carte (99,6 operazioni procapite l’anno); noi siamo i penultimi con 114,4 operazioni. Nell’utilizzo delle carte sono primi ancora i Lituani con 440,8 operazioni pro capite l’anno (+52,2 % rispetto al 2020), seguiti dagli Irlandesi con 390,3 operazioni (+20,0% rispetto all’anno precedente).

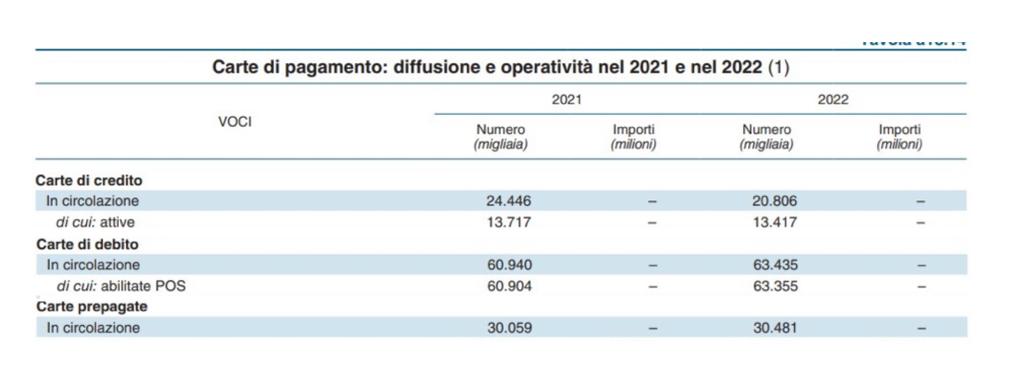

Circa la diffusione delle carte, Bankitalia rileva (tabella seguente) un drastico calo delle carte di credito in circolazione rispetto al 2021 (da 24,446 a 20,806 milioni ) mentre restano stabili le carte attive.

Continuano a crescere le carte Bancomat rispetto al 2021 (da 60,940 a 63,435 milioni). Stabili le carte prepagate che risultano quasi 30,5 milioni.

NUOVI STRUMENTI DI PAGAMENTO

Sono diventati sempre più popolari negli ultimi anni diversi strumenti alternativi all’uso del contante ed anche ai classici servizi messi a disposizione dal sistema bancario e finanziario (assegni, bonifici, ordini permanenti, carte). È importante notare che la disponibilità di questi strumenti può variare a seconda del paese e delle politiche delle singole istituzioni finanziarie.

Ecco alcuni di essi:

1. Applicazioni di pagamento mobile: Le app di pagamento mobile, come Apple Pay, Google Pay e Samsung Pay, permettono di effettuare pagamenti utilizzando uno smartphone o un altro dispositivo mobile. Queste app collegano una carta di credito o di debito all’account dell’utente e consentono di effettuare pagamenti avvicinando il dispositivo al terminale di pagamento (Tecnologia NFT).

2. Portafogli digitali: I portafogli digitali, come PayPal e Skrill, permettono di inviare e ricevere denaro tramite Internet. Questi servizi consentono di collegare un conto bancario o una carta di credito al proprio account e di effettuare transazioni online o tra utenti dello stesso servizio.

3. Pagamenti tramite codice QR: Questa tecnologia (ormai molto diffusa) permette agli utenti di scansionare un codice QR con il proprio smartphone per effettuare un pagamento. Alcuni esempi di servizi che offrono questa modalità di pagamento sono offerti da: BancoPosta («Inquadra codice QR» è la funzionalità che permette di pagare bollettini e avvisi pagoPA, abilitare i prodotti in App, prelevare il denaro senza utilizzare la carta ecc.); PayPal QR Code, Alipay ed altri.

4. Pagamenti tramite strumenti indossabili (wearable): alcuni dispositivi indossabili, come smartwatch e braccialetti intelligenti, consentono di effettuare pagamenti avvicinando il dispositivo al terminale di pagamento. Questa funzionalità è spesso integrata con carte di credito o app di pagamento mobile.